海运凭借低廉的价格优势和巨大的运输能力,在货运市场中占有较大的规模。海运市场中涉及的主体多、业务形态复杂,其中货代企业作为海运货主和承运方提供服务的重要“桥梁”,是海运市场的重要环节之一,也拥有广阔的发展市场。

为了促进海运货代企业的平稳快速发展,以实际行动践行普惠金融,众惠财产相互保险社和雁阵科技(北京)有限公司优势互补共同开拓海运货代中小微企业的信贷市场。作为中国特色相互保险实践的先行者,众惠拥有丰富的海运货代市场资源及信用担保能力。雁阵科技作为供应链金融风控服务商,则具有较强的风险管理能力为海运货代的金融市场保驾护航。

经过双方市场调研、模型构建、市场运作等步骤,历时一年左右,构建和优化了授信业务的数字化决策模式。在合作期间,双方累计服务了超过200家中小微企业,支持授信金额10亿元,逾期时间在30天以上的不良水平控制在0.1%以下,取得了良好效果。

下面,我们将从市场背景及决策构建两方面,介绍海运货代企业的数据化决策。

(一)货代企业市场概况

海运物流市场结构中大致分为三类主体,1、货主,提出货物运输需求,并最终支付运输费用;2、承运方,负责海路运输,并最终收取运输费用;3、货代��业,它们作为货主和承运方的中介,安排运输相关事宜,如:负责归集货物,适配线路,处理进出关、卫生等运输文案手续的工作。

货代企业以中介形式处理运输相关事宜,其自身可抵押资产少,经营过程中货代企业应收款项的时间通常长于应付时间,一般在于60-90天左右,这导致其资金周转压力较大。同时由于货代企业每单运输业务金额小、资金需求短且急,传统的授信评估方法难于适应业务需要,急需构建数据化授信决策模式以应对难题。

(二)货代企业的数据化决策构建

针对海运货代企业的短期授信需求,数据化决策的构建将以企业拥有的现金作为衡量还款能力的指标。当借款人在贷款期限内现金能够覆盖现金支出,借款人就将有能力还款,反之,将违约。

我们以12家货代企业为例,A代表企业,L代表航线,构建具体的决策过程如下:

一、数据准备

结合市场和企业经营情况,选择收集的货代企业内外部数据大致情况如下:

二、行为建立

我们以通过收集到的数据,构建企业的经营行为。

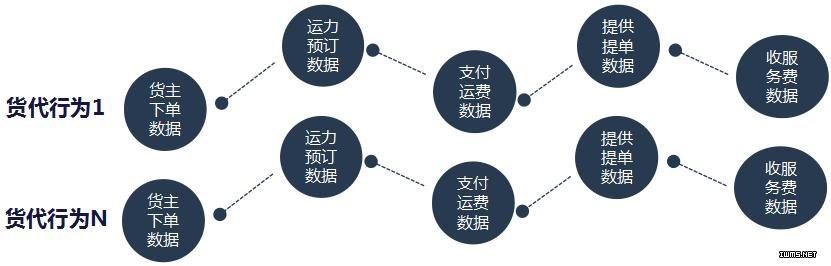

以货主下单作为行为起点,经运力预订、支付运费、提供提单等环节并以收取服务费作为终点,形成一个闭环,而作为企业的一个行为。

以此类推确认企业在一定周期内的所有行为。

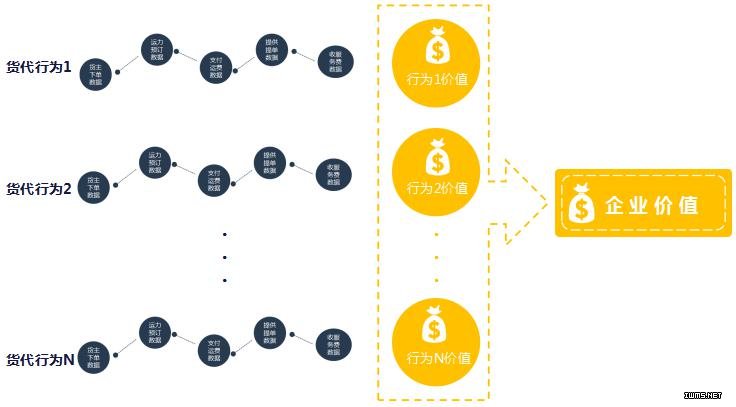

三、价值提取

企业的价值就是企业每个经营行为带来价值的集合,也是企业的还款能力。

我们根据运输行业、航线及其实时市场情况和企业经营情况,形成货代企业的价值转换函数,确定企业各个行为所带来的现金资产,再将所有行为带来的现金资产求和,从而确定企业的现金资产价值。

四、形成预期

掌握了企业的行为和价值,我们将根据内外两个维度数据的稳定性和波动性,延展到预测期间进行企业预期价值的判断。

对货代企业进行预期,首先是考虑企业内外情况,外推企业的未来经营数据,再在数据的基础上,形成企业的行为和价值。

1、内部情况考虑要素

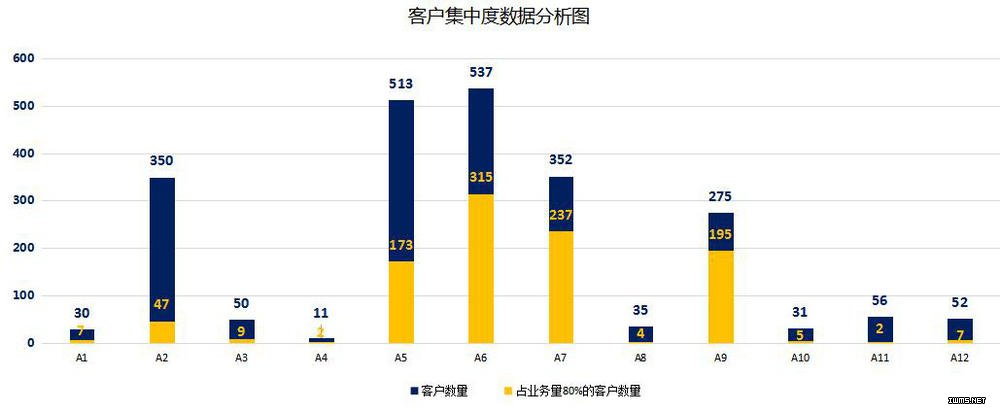

(1)客户集中度

我们通过对A1-A12企业客户业务集中度的数据分析,判断企业对客户的依赖程度和风险分散度。集中度越高,说明对客户依赖度越高,相对经营风险较为集中。

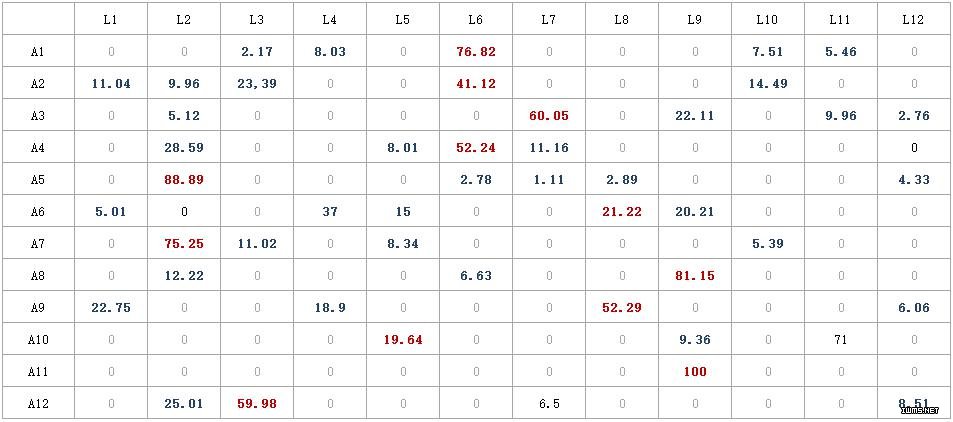

(2)航线偏好

通过企业航线的业务比重数据,分析企业的经营偏好,以此通过公开市场不同航线的波动情况判断对企业还款能力的影响。

2、外部情况考虑要素

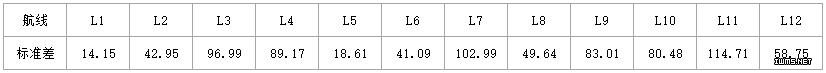

外部情况主要考虑了CCFI价格指数波动等,即各航线在一段时间内的指数标准差。

我们以企业的稳定性和外部环境的历史波动情况,对未来的波动性形成预期,计算出授信期间内企业的内部数据和外部数据,并通过函数对企业在授信期间内的现金资产形成预期。

五、确定违约点

违约点就是公司需要承担的还款责任。

我们通过企业银行流水及系统数据等信息对企业现金成本、需要支付的负债和现金进行评估,并作为对违约点的预期。

六、估计违约概率

根据借款人的资产价值及其波动,在一定分布下,估算还款能力小于违约点的可能性。

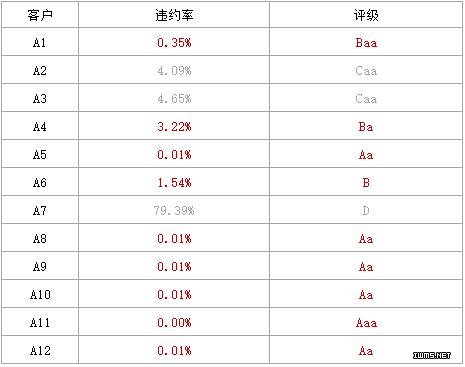

假定授信对象的还款能力为正态分布,根据违约点和现金资产预期情况,对企业的违约概率进行了计算和评级,授信对象的违约概率情况如下:

七、形成决策

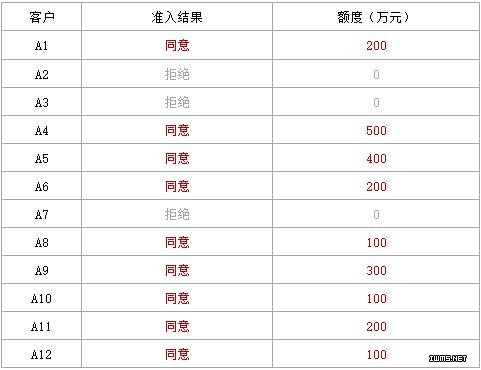

根据借款人的信用级别来决策,以B级为分界线的以上等级予以通过。其中A2、A3、A7企业因计算出的违约概率低于B级,做拒绝处理。

根据借款人的违约概率和企业的预期价值及其波动情况,再分别确定借款人的授信额度。

八、授信执行

将决策结果投入执行,并在执行的过程进行贷后管理,对企业实时的数据进行测算,观察借款人的行为,用于模型的结果优化。

数据化决策为货代企业构建的授信决策通道,从最基础的经营行为有效把控风险,可以在2小时以内解决授信决策难题,有效的支持了货代企业的发展。这种决策模式随着贷后管理中新的数据引入可以实现对借款人的实时动态持续管理,评估的精度和效率将随着数据和行业背景的积累逐步提高。

数据化决策的质量和效率随着业务操作逐步优化,决策周期从前期的48小时缩短到现在的2小时左右。目前,受制于部分数据需要线下采集,对决策效率有负面影响。随着数据通道的打通,将可以实现完整的线上自动化决策,达到秒级审批。