2016年快递公司上市,之前的投资者得到了丰厚的回报。以顺丰为例,投资人的现金回报高达6.8x,IRR高达62%,回报绝对秒杀99%的项目。事实上我们和顺丰的投资者交流,他们都没有想到能赚这么多钱。

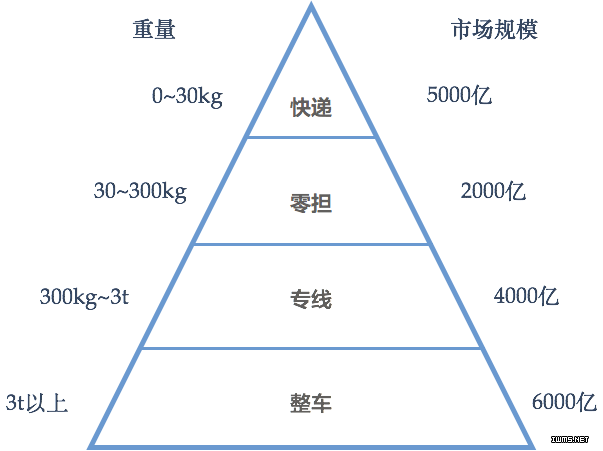

通过对比整合市场规模和上市企业的占比,我们预计未来4大投资机会来自:1)大公司分拆自有物流;2)快运和专线;3)第三方物流和TM;4)卡车后市场;

投资机会之一:大公司分拆

快递公司上市刺激了整个行业,其他大型公司纷纷计划分拆物流部门并独立上市。

京东物流,预计市值600亿(上市后),约与京东(NASDAQ:JD)市值相当。预计2018年分拆,未来2年在美国上市。

京东的业务简单说是顺丰+日日顺+中商惠民+闪送。分类估算,类顺丰和日日顺的快递、冷链、跨境和大件的估值500亿,类似中商惠民的B2B板块+类闪送的达达估值100亿。京东物流2016年11月服务外部客户,与amazon FBA类似,2017年4月独立。

日日顺,预计市值200亿(上市后),约占海尔电器(1169.HK)市值的33%。预计2018年会进行分拆,未来寻求在国内上市。

海尔和阿里的股东背景,阿里占34%。阿里系大件物流的最大承运商。2016年收入76.5亿,来自阿里系收入增长65%。拥有全国的干仓配装(干线、仓储、配送和装配)能力,仓储面积500万平米。

苏宁物流,预计市值300亿(上市后),约占(SZ:002024)市值的25%。预计2018年会进行分拆,未来寻求在国内上市。

苏宁旗下物流,阿里占苏宁20%股权。2017年42亿收购了天天快递,2017Q3增速155%,拥有全国的干仓配能力,仓储面积628万平米。

投资机会之二:快运和专线

快运和专线是指承运零散货物的物流公司,只不过两者的货物不同,快运为30~300kg,专线则是300~3T。

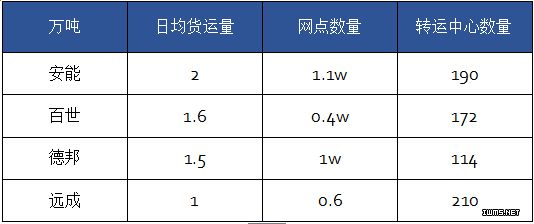

以快运的龙头企业德邦为例,2016年收入170亿,净利润3.8亿。德邦的示范效应,使得大量资本涌入快运行业,使得竞争变得极为激烈。根据运联传媒统计,收入10亿以上的快运公司多达17家。 以我们对市场的了解,安能和百世已经把快运市场做透了,整个市场已经从蓝海转为红海。

由于快递和快运融合的趋势,快递龙头在2017年全部开展快运业务,德邦和安能也都涉及快递业务,预计2018年快运领域将有一片腥风血雨。

根据我们估算,加盟型快运的盈亏平衡线约1.2万吨/日,大多数公司的快运公司都还在亏损线下。

德邦是个例外,其属于直营高端,利润要远好于同行。虽然多次中止上市,但作为规模最好且第一个IPO的物流龙头企业,我们认为国家应该持鼓励态度,不然整个物流行业都要去和快递一样借壳上市了。

快递和快运间有个细分市场--大票快递/小票零担,市场的领跑者优速和跨越两家还没形成垄断,因此给予了德邦和安能进入的契机,德邦和安能的快递业务预计2018年达到盈亏平衡。预计未来快递龙头也将通过快运业务来覆盖这个领域。

相比快运的由蓝转红,专线市场则是从红海转为蓝海。原先点点的线路竞争已经上升到网络型的竞争,而现在还没有一个全国性的公司还没形成,快递快运龙头进入的门槛也高于快运。

- 专线货物较重,客户以制造业为主,与快递业客户的差异较大,加盟体系无法发挥作用。

- 专线是竞争激烈的既有市场,重复快运市场以加盟组建成立新网的方式将面临大量亏损。未来专线市场将以整合为主,加盟为辅的方式。整合上,快运和快递公司并不有明显优势。

专线行业有了充分的危机意识,一大批专线开始进行整合组成全国性公司。我们认为物流是个模式简单,运营难的行业。

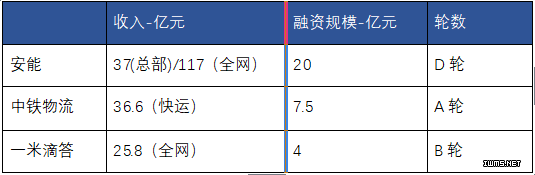

行业最早的探路者是卡行天下,融资D轮,金额达数亿RMB。对整个行业进行了专线整合的教育,开发专有的系统,整合了大量专线和加盟门店。但对线下缺乏有效的运营,使得其在市场影响力有限。

德坤物流则是经历了好友汇的失败后,进行了更加彻底的整合,彻底将几个公司解散,重新构架公司管理体系。通过自建转运中心等运营上手段,打造了良好运输产品,整合的第二年即实现10亿的收入。

投资机会之三:三方物流和TM

第三方物流也称为3pl、合同物流,指为大型客户进行物流外包的公司。自身并不拥有运力,以采购外部运力为主。

在经济高增长时期,三方物流行业的市场化程度实际很低,业内大型公司通常竞争不过与客户关系更好的小公司。而在低增速时代,客户追求成本降低,使得行业竞争加剧,三方物流普遍面临利润下降,但这反而给了优秀公司做大空间。事实上,这个市场正���于发展初期,的确是初期!

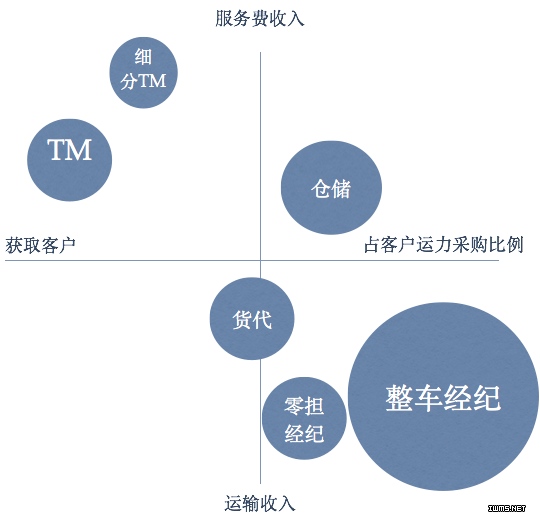

我们指的优秀公司不仅仅是三方,而且还有更多角色企图取代三方采购运力的角色,甚至在卡车后市场获取收益,而这种机遇也收到资本热捧。主要有以下几类:

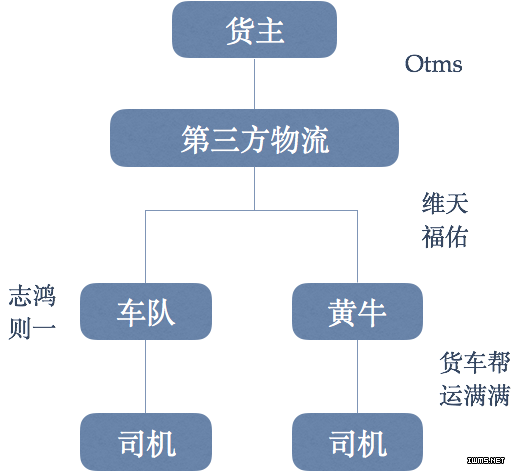

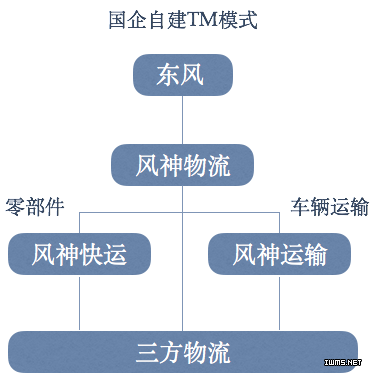

从上往下说,货主和三方物流间的TM(Transfer Management),也称为第四方物流,国外代表如Transplace,国内如Otms,以Saas为货主提供管理运力工具,到整体运力的流程外包。正如上述所说,货主的不成熟,TM很难深入到管理实际承运的司机,因此无法介入运力交易实现真正的运力管理外包。而且国企非常喜欢自建TM,如下图:

在美国,TM也不是界限非常清晰,例如自称最大第三方物流的CH Robinson也有自己的TM软件。对的确就是CH Robinson,他不称为自己车货匹配,因为国外没有这个行业。以下是其拿到的3pl奖:

相反,三方物流和快递快运公司都非常成熟,因此为为其服务的TM反而扩张很快,如维天和福佑,两者收入都超过40亿。但不幸的是,由于国内货物和车辆种类的多样性,货物运输的标准化程度很低,TM要赚到运力交易的钱需要巨大的规模。我们保守估计交易额需要在300亿以上,TM才有可能通过运力的匹配来赚取小部分运力交易的佣金。

与国外不同的是,国内TM的一项特殊的核心职能是解决发票的问题,因此TM的无车承运人和税务实力也非常关键。在这点上,我们看到维天和共生这类老人创立的公司有着明显优势。

在业内真正能赚到整车交易或者说经纪钱的只有大车队,例如志鸿、则一等。同样由于货主的不成熟使得大车队很难规模化,其通过承接物流公司等招标的线路时并不比小车队有突出优势,甚至其管理成本更高。大量垫资又是其规划化的另一个难题,顺丰上市时暂停了保理业务让很多大车队公司资金差点就断裂。

作为互联网+物流的车货匹配,由于只触及到了黄牛和司机的交易的撮合阶段,而比TM 还少了后续的交接货、运输、结算和发票,使得其无法获得任何交易或服务收入。两者的恶性竞争消耗大量资本,预计未来会进行合并。

以下是第三方物流从货主那获取的主要收入来源和大小,综上所属,传统第三方物流仍将是获取整车交易的最大受益者。

投资机会之四:卡车后市场

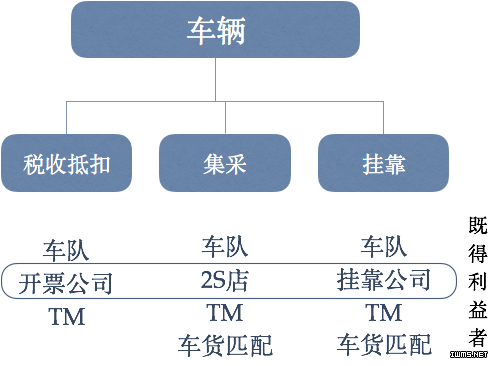

看到这各位难免迷惑那上述挑战者的出路在哪里?答案是卡车后市场。如果类比电商可以发现,上述挑战者走的也是流量+变现的模式。通过服务客户获取司机交易的流量,然后通过卡车后市场转化为收益。主要的收益有:

其中税收抵扣是整车后市场最大的收益,的确是最大的!如买新车的进项和运营的油费、过路过桥费等。集采是通过采购新车是的返点,分期贷款等收益。挂靠是收取司机的管理费和保险返点等。

通过分析流量成本和变现率不难看出,大车队是最好的模式,这也是美国大车队都可以是上市公司如Swift、Schneider,但由于其规模化难度大,美国对标公司都是数十年的经营历史,且都是在2010年后IPO的。

其次,TM是不错的选择。其中维天拥有业内最大卡车社区,使其流量成本要低于同行。

车货匹配在地推时积累了大量线下团队,在从事卡车后市场环节反而有一定领先优势。

实现上述变现需要建立一个线下服务网络,包括搞展厅卖车、跑年检手续、谈加油站等。是直营还是整合,如何有效的花钱则是所有人都还未很好解决的问题。

更多物流行业的分析,我们将在近期发布的《物流行业投资价值分析报告2017》详细披露。